新闻中心

Mysteel:铝土矿2022上半年市场回顾及下半年展望

来源: 高管动态 时间: 2024-01-15 06:02:12

2022上半年整体国产矿供应情况仍不理想,受非煤矿山安全生产督察、整治违规开采、环保等影响,国内主产地的铝土矿开采受限,国内矿山开工率较低,多家氧化铝厂出现采购困难的情况,市场整体呈现供不应求局面。进口铝土矿除澳矿主要执行长单价格从始至终保持平稳外,印尼以及几内亚进口矿的价格从2022年年初的不足55美元一直飙升到如今的超过65美元,其涨幅达到百分之20%之多。海运方面波罗的海干散货运价指数曾连续四个月上涨。由于俄乌危机引发全球粮食危机,中小型散货船运价飞涨,日租金飙升,海岬型船舶租金价格也创下年内新高。

由于矿石供应紧张的现象长期存在,因此未来长久来看中国对于矿石的需求必然呈现稳步上升态势,由于国产矿的开采受限,资源紧缺,运输压力等阻力,进口数量方面将继续呈现小幅增加态势。多数氧化铝厂相继计划明年采购进口矿,加大海外矿的进口力度。河南、山西等地的氧化铝厂对国产矿的采购多取决于价格及供应情况,以便在进口矿与国产矿的采购比例之间合理取舍。综合看来,未来两年,随着国产矿供应环境的变化,价格将会较2021年出现小幅的上涨。

进口矿市场,印尼禁矿消息的传出,几内亚事件的演变,使人们担心几内亚铝土矿政策以及投资环境的演变,但目前来看,该国保留了铝土矿政策的一致性,后期对市场的影响暂未体现。未来两年在进口矿各国政策没发生太大变化的情况下,进口矿价格受供需影响会越来越明显,将围绕国内氧化铝厂的成本与利润之间以及受海运费的变动而出现上下浮动。同时国产矿供应紧张,进口矿使用占比逐步提升,将刺激进口矿价格小幅上行。

下半年三大主流国家的供应依然会偏紧,几内亚目前主流矿山的量均已被魏桥、信发、中铝、南山、国电投、文丰、博赛等企业以长单形式签订完毕,新兴的矿山在道路、港口、驳船等环节需要资金与时间。并且下半年当中有3个月是雨季,生产和发运都会受阻。并且几内亚政府在考虑为铝土矿设定一个参考价格,未来可能会通过对价格的管理来提升税收,对量也有一定的影响。印尼四大矿山生产发运的不正常会继续影响长单供应,下半年预计政府会出台禁令相关的法规,对于出口限制上或配额发放上有更为严格的要求,市场对下半年印尼矿石的供应持悲观态度。澳大利亚力拓在去年12月已销售完毕2022年全年的订单,下半年正常执行,暂无扩产计划。梅特罗有400万吨产量,均为高温矿。其中200万吨给到信发,剩余的象森包销。其余进口量将体现在马来西亚、黑山、土耳其等产地。国产矿供应方面预计下半年要看政府对于环保力度的执行态度,如果疫情反复对于矿山开工率也会带来一定影响。

2022上半年整体国产矿供应情况仍不理想,受非煤矿山安全生产督察、整治违规开采、环保等影响,国内主产地的铝土矿开采受限,国内矿山开工率较低,多家氧化铝厂出现采购困难的情况,市场整体呈现供不应求局面。价格受市场动向影响走势平缓;北方地区由于矿石供需关系紧张,部分氧化铝企业对于进口矿石关注保持一定热度,市场购矿氛围较为活跃,但价格由于市场现货流通量较少,整体依旧呈现“有价无市”的局面,导致国产矿石价格趋势趋稳。当前山西一水硬铝土矿AL:58%,A/S:5不含税到厂价480元/吨;河南一水硬铝土矿AL:58%,A/S:4.5不含税到厂价450元/吨,贵州一水硬铝土矿AL:60%,A/S:6不含税到厂价420元/吨,广西一水软铝土矿AL:52%,A/S:7不含税到厂价350元/吨。

整体来看上半年国产矿价格变更幅度不大,市场成交冷淡。短期内预计矿山大批量复采可能性较小,国产矿市场供需紧张现象仍将维持一段时间;目前北方地区部分矿山缓慢复采,市场矿石现货流通量或有小幅增加,叠加近期下游氧化铝价格略有回暖趋势。

2022上半年进口铝土矿从价格上来看,除澳矿价格从始至终保持平稳外,印尼以及几内亚进口矿的价格从2022年年初的不足55美元一直飙升到如今的超过65美元,其涨幅达到百分之20%之多,而仅仅只用了半年时间。究其原因,主要有两点,一是受海运费上涨的带动作用,二是资源紧缺,矿石供应紧张促使进口矿价格不断上涨。价格这一块,当前几内亚三水铝土矿AL:45%,SI:3%,CIF价68美元/干吨;澳大利亚一水软铝土矿AL:53%,SI:10%,CIF价43美元/干吨;印尼三水铝土矿AL:49%,RSI:4%,CIF价68美元/干吨。

从海运方面来说,此前,波罗的海干散货运价指数曾连续四个月上涨。由于俄乌危机引发全球粮食危机,中小型散货船运价飞涨,日租金飙升,海岬型船舶租金价格也创下年内新高。以几内亚海岬型船运费为例,年初运费在22美元左右,现如今运费已达到32美元。虽然近期海运市场市场货盘缩减,市场氛围较为冷清,运价缺乏支撑出现小幅下跌,在加上新冠疫情扩散仍是影响经济前景的不确定因素,海运市场未来发展仍存在诸多挑战。但随着全球各地政府开始采取与病毒共存态度,各地民众生活都回到常轨,生产活动逐渐回到正常状态,基本民生需求增加,对于运输需求也会随之同步攀升,所以下半年海运市场情况还是较为乐观,运费预计会继续维持高位。

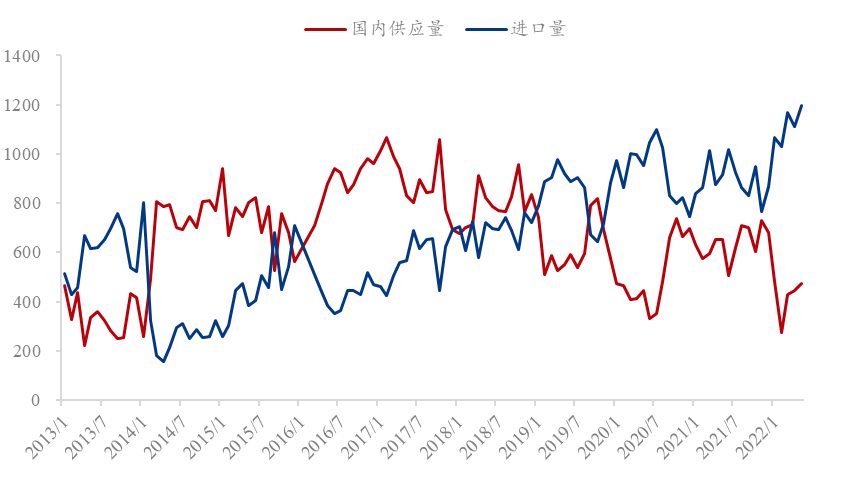

我国铝土矿来源较大程度上依赖进口。2013年,我国铝土矿进口量占铝土矿总供应量的63.44%,其中自印尼进口铝土矿占铝土矿进口量的67.61%,其他主要进口来源国有澳大利亚和印度,另有少部分来自马来西亚。而2014年至2017年印尼完全禁止铝土矿出口期间,国内铝土矿供应量占比持续提升,平均占比达到64.58%。

2015年11月开始中国持续自几内亚进口铝土矿,自几内亚进口占比从16年的23%提高到今年1-5月占比近55%,近三年基本都维持50%左右水平。而印尼2017年7月恢复铝土矿出口之后,对我国出口量逐年恢复,到19年开始占比基本稳定在14%~16%之间。今年印尼传出要禁止铝土矿出口后,国内买家提前备货,今年自印尼进口铝土矿占比上升到19%。

图 12-1 2013年至今我国铝土矿月度国内供应及进口量对比(万吨)

而国内铝土矿供应大多分布在在河南、山西、贵州和广西。近年来,随着各类环保管控措施的严格执行,打击矿山违法违规生产建设行为的推进,国内铝土矿供应维持偏紧。

北方市场,河南市场矿石供应仍旧呈现偏紧局面,高品位铝土矿产量少大多用于配矿使用;山西地区整体处于矿石紧张状态,部分使用自有矿企业表示矿山虽正常开采,但产量仅能维持企业正常运行,5月底山西政府开展为期一周的矿山安全检查,矿山全部停工,截至目前当地矿山还未完全复工,矿量有限,供应压力较大。

南方市场,贵州地区仍未打破前期缺矿的局面,督察组驻扎贵州各厂区进行为期一周的安全督查,矿山再次停工,氧化铝企业以消耗库存为主,据Mysteel铝团队了解,当前不少企业不得已使用高锰矿来维持生产,但对氧化铝的品质和溶出都会有一定的影响。广西地区,当地企业大多以自采矿为主,矿石供应相对来说比较稳定,但受外地持续缺矿的影响,不少外地企业从广西进行采购,广西矿矿价随之水涨船高。

自年初以来,国内疫情形势反复,矿山复工进度一度停滞不前,加之疫情多呈现区域性爆发,使得跨区域物流运输受阻,造成国内多家氧化铝企业矿石库存紧张,甚至有些企业不得不减产应对。因此,为了企业正常生产运行,适当补充进口矿也成了国内氧化铝厂的必然选择。尽管进口矿市场仍存在一定的不确定性,但是2022年上半年氧化铝厂使用进口矿占比从1月的59.6%达到了6月的64.6%。

随着二季度印尼传出禁矿消息,部分货物装期及发运均受到一定影响,以及6月几内亚雨季的来临,加之国产矿供应紧张,部分氧化铝厂选择减产来应对, 6月消费量明显减少。短期供应格局较难改变,预计下个月工厂消费量依旧不会出现明显增加。

据海关总署统计,2022年1月中国进口铝土矿总量为1069.28万吨,较21年12月增加196.59万吨,环比增加22.53%,同比增27.31%,来源国主要为几内亚、澳大利亚、印度尼西亚,少量来自土耳其和马来西亚。其中,印度尼西亚进口量为258.81万吨,这是自2017年印尼恢复铝土矿出口以来,单月印尼铝土矿进口最高值。2月中国进口铝土矿总量为1030.50万吨,较上月减少38.77万吨,环比减少3.63%,同比增18.96%,来源国主要为几内亚、澳大利亚、印度尼西亚,极少一部分来自马来西亚。其中,几内亚进口量为600.78万吨,达到中国自几内亚进口铝土矿的历史单月最高值。2022年3月中国进口铝土矿总量为1170.45万吨,较上月增加139.95万吨,环比增13.58%,同比增15.79%,破单月进口总量新高,来源国主要为几内亚、澳大利亚、印度尼西亚,极少一部分来自黑山。其中,几内亚进口量618.12万吨,再次刷新中国自几内亚进口铝土矿的历史单月最高值。4月中国进口铝土矿总量为1113.11万吨,较上月减少57.34万吨,环比减4.90%,同比增27.36%,主要来源国依然为几内亚、澳大利亚、印度尼西亚,以及少数来自马来西亚。5月中国进口铝土矿总量为1197.39万吨,较上月增加84.28万吨,环比增加7.57%,同比增31.40%,铝土矿进口总量再创新高,来源国依然为几内亚、澳大利亚、印度尼西亚,土耳其、黑山以及马来西亚也均有少量。

图12-4中国主要港口铝土矿仓库存储的总量变化趋势(单位:万吨)

2022年初受疫情、春节假期、海运费等因素的影响,港口船只紧张,进口量有明显缩减。随着二季度回到正常状态生产以及发运,港口库存有所增加。5月份印尼传出禁矿消息,部分货物装期及发运均受到一定影响,以及随着6月几内亚雨季的来临,进口矿供应紧张,港口库存有所下降。

据Mysteel调研,2022年上半年铝土矿市场整体处于供不应求状态。从国产矿来看,国内疫情反复,矿山复工一度停滞不前,多地区域性爆发疫情,跨区物流运输限制较多,国内多家氧化铝企业矿石库存陷入紧张局面。五一过后,国内疫情形势稍有缓解,但国内矿山复工进展仍不理想,国产矿供应压力依旧较大,部分氧化铝企业不得不计划减产以应对矿石紧缺的现状。进口矿方面,印尼目前只有少数矿山能够继续出矿,且都是长单发运,几内亚除长单外几乎也没有可售余量,市场少有报盘成交信息。

需求方面,上半年,贵州、河南、山西等地均有不同程度的缺矿现象,矿石紧张状态似乎慢慢的变成了常态,除了少数工厂有稳定长单供应外,其余工厂不得不对市场中较少的可售资源进行激烈的竞争,导致矿石价格持续上涨,从始至终维持高位,对于氧化铝厂来说,部分已经开始选择减产来应对原料成本不断上涨带来的压力,预计未来一段时间矿石需求量会有所下降但供不应求的局面将会一直存在。

国产矿方面,2022上半年整体来看,供应情况偏紧,国产矿矿山虽在陆续开工,但安全事故频发,矿山限采及环保政策也会愈加严格,加之疫情给运输带来的阻碍,未来国产矿的供应仍存在许多不确定因素,国产矿石供应偏紧的现象不仅未有好转反而更加紧张。进口矿石方面,氧化铝企业用矿需求无法满足进而致使部分氧化铝企业将用矿重心转向进口矿石。进口矿目前虽发运到港正常,但印尼禁矿消息的频繁传出,几内亚雨季的到来,海运费的暴涨,都加大了进口难度,在现有的供给局面下,进口矿价格很难在短期内出现明显下跌。

下半年三大主流国家的供应依然会偏紧,几内亚目前主流矿山的量均已被魏桥、信发、中铝、南山、国电投、文丰、博赛等企业以长单形式签订完毕,新兴的矿山在道路、港口、驳船等环节需要资金与时间。并且下半年当中有3个月是雨季,生产和发运都会受阻。并且几内亚政府在考虑为铝土矿设定一个参考价格,未来可能会通过对价格的管理来提升税收,对量也有一定的影响。印尼四大矿山生产发运的不正常会继续影响长单供应,下半年预计政府会出台禁令相关的法规,对于出口限制上或配额发放上有更为严格的要求,市场对下半年印尼矿石的供应持悲观态度。澳大利亚力拓在去年12月已销售完毕2022年全年的订单,下半年正常执行,暂无扩产计划。梅特罗有400万吨产量,均为高温矿。其中200万吨给到信发,剩余的象森包销。其余进口量将体现在马来西亚、黑山、土耳其等产地。国产矿供应方面预计下半年要看政府对于环保力度的执行态度,如果疫情反复对于矿山开工率也会带来一定影响。

从上半年的进口趋势来看,印尼、几内亚以及澳大利亚仍是主流进口国,但随着印尼禁矿政策不断演变,印尼发运量将会逐渐下降,且都是以长单发运,几内亚同样如此,下半年进入雨季,直到四季度才会有所好转,且矿山外售余量也较少。

综合来看,下半年消费趋势会逐渐向澳矿、马来以及其他非主流国家矿石转移,近期已有工厂采购澳洲一水矿,并且市场中也存在较多的询报盘信息。同时,近期马来矿较为活跃,科特迪瓦以及塞拉利昂等也有报盘传出,但是这些矿石也存在诸多缺点,一是量较少,无法有效填补国内矿石缺口;二是发运不够稳定,容易收到外部因素影响;三是国内工厂接受意愿一般,多数工厂没有使用过,市场还有待开发。总之,下半年国内仍保持以几内亚和澳矿为主,同时,并将消费重心逐渐向马来等地转移的趋势。

几内亚绝大部分矿石的量都被长单锁定,能够流通到市场中的散单量有限,且贸易商和工厂间竞争激烈。虽然近期几内亚方面一直有新的项目或有矿山增量消息传出,但投产时间尚待核实,且随着几内亚雨季的到来,下半年矿山的生产运输效率都受到很大制约。印尼政策多变,虽然印尼总统及政府官员曾多次表达禁矿的意愿及决心,但目前尚未有相关官方政策出台颁布,随着后期印尼当地氧化铝产能陆续新增,当地矿石将逐渐趋于供应本地工厂,出口量也将随之减少。澳大利亚主要的两家大型矿商今年发运量均已签完,无特殊情况,下半年将维持稳定长单发运,全年进口量波动幅度不大。

近期马来西亚矿在市场中逐渐活跃起来,铝土矿报盘成交均较之前有所增加,但马来矿的风险性较大且量较少,马来小船运费也一直居高不下,市场报价较高,能否在国内广泛认可还有待验证。西非其他国家也在加大投资开发力度,例如科特迪瓦、塞拉利昂等都有可能成为新的替代选项。

综合来看,下半年中国铝土矿进口量较上半年来说呈现弱势,自几内亚和印尼两国的铝土矿进口量将明显减少,但较往年来说,依旧保持高位,同时更多国家纷纷涌入中国进口市场,铝土矿进口来源国呈现多元化局面。

上半年,由于矿石供应紧张及价格持续上涨过快,部分氧化铝厂选择减产来应对危机。国产矿山自一季度以来从始至终保持较低的开工率,受安全事故、政府检查、国内疫情等因素的影响,矿山开开停停,市场长期处在供不应求状态,目前来看,进入下半年国产矿市场似乎也不会有太大好转,下半年印尼进口量会相应减少,几内亚雨季也会影响一部分矿石发运量,进口矿供应的减少会造成部分氧化铝厂加大对国产矿的采购需求,加剧国产矿石供应紧张的局面。进口矿下半年同样处于供不应求状态,国内氧化铝厂新增产能均采购进口矿,进口矿缺口不断加大,三季度预计整个市场缺矿现象最为严重,氧化铝厂多以消耗库存为主,四季度随着几内亚雨季结束以及部分矿山的新增产能产量会所有好转,但总体供小于求的局面不可能会发生太大改变。

1.印尼禁令:2022年以来,印尼总统已多次在公开场合重申铝土矿禁令,该事件于2022年6月推至高潮,此前曾有部分矿山被吊销采矿许可证以及部分矿山配额到期后申请受阻,都间接表明了印尼未来对铝土矿出口的限制

2.印尼新增产能:截至2022年初,印尼宏发韦立氧化铝项目全面建成并顺利投产,预计氧化铝产量将达到年产200万吨;南山印尼宾坦氧化铝项目总产能规划为200万吨,分两期建设。一期100万吨已于2021年5月份投产,预计今年四季度二期项目100万吨产能可开始投产。随着后期氧化铝新增产能的陆续释放,印尼新增氧化铝产能所需的铝土矿将会冲抵原本的出口量。

3.几内亚矿山用油价格持续上涨:受俄乌冲突影响,国际原油价格大涨,几内亚铝土矿矿山的生产运输受到一定影响。当地政府在高价买油的同时要保障社会稳定运行,因此采取保民用油,增加矿山用油价格。军政府规定现在矿山用油是15000,价格涨50%,矿山开采成本增加

4.几内亚出口政策:此前,几内亚传出政府要求铝土矿开采企业在10天内提交在当地建造氧化铝厂的时间表,此前这一些企业曾被要求在5月底前向矿产部提交项目提案和建设氧化铝厂的精确时间表,相当于延长了提交时间表的最后期限,并且政府首脑请预算部长和矿业部长就未来3年的当前采矿收入和前景预测在6月30日之前提出一份详细报告,考虑考虑为几内亚铝土矿设定一个参考价格,这对后期几内亚铝土矿的出口增加了许多不定因素。

由于矿石供应紧张的现象长期存在,因此未来长久来看中国对于矿石的需求必然呈现稳步上升态势,由于国产矿的开采受限,资源紧缺,运输压力等阻力,进口数量方面将继续呈现小幅增加态势。多数氧化铝厂相继计划明年采购进口矿,加大海外矿的进口力度。河南、山西等地的氧化铝厂对国产矿的采购多取决于价格及供应情况,以便在进口矿与国产矿的采购比例之间合理取舍。综合看来,未来两年,随着国产矿供应环境的变化,价格将会较2021年出现小幅的上涨。

进口矿市场,印尼禁矿消息的传出,几内亚事件的演变,使人们担心几内亚铝土矿政策以及投资环境的演变,但目前来看,该国保留了铝土矿政策的一致性,后期对市场的影响暂未体现。未来两年在进口矿各国政策没发生太大变化的情况下,进口矿价格受供需影响会越来越明显,将围绕国内氧化铝厂的成本与利润之间以及受海运费的变动而出现上下浮动。同时国产矿供应紧张,进口矿使用占比逐步提升,将刺激进口矿价格小幅上行。